近期,国家对于医药行业的新政策使得医药行业进入冬季,不仅是中国地区,全球医药行业亦是如此。仅仅在12月7日一天之内,强生、罗氏、施贵宝3家跨国制药巨头被曝大幅裁员,非处方(OTC)部门成为重灾区。据传,强生方面有32个代表和4个地区经理面临失业,到明年年初,近半人员将被裁撤;罗氏的派罗欣已有员工被约谈;施贵宝的OTC团队则被彻底解散。

受迫于全球经济下行,专利悬崖纷至沓来,新药研发难度加大、进程变缓,投资回报不均,跨国药企纷纷战略收缩,重新定位,向优势产业聚焦。

而另一方面,国内药企在政策利好的大环境下,加快了对跨国药企的围追堵截。

在2016松禾资本价值同盟年会上,CFDA南方所米内网总经理,首席研究员张步泳表示,未来3-5年,我们将见证替尼类药物的国产化,再过3-5年,国产单抗类药物也将批量上市。

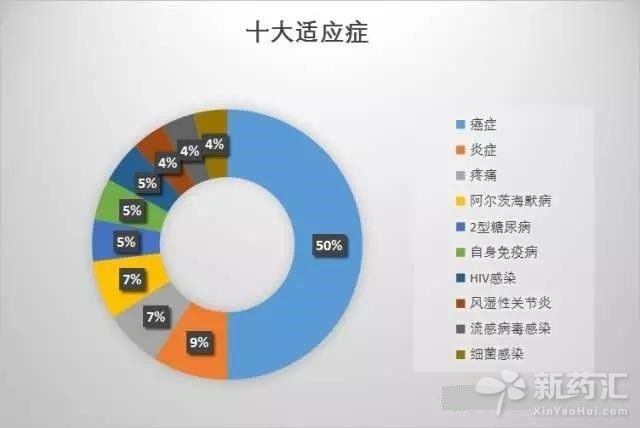

10种未来最具药物开发前景的适应症

CFDA南方所米内网对全球在研药品做了汇总—— 2万多在研物质中,目前处于临床III期和新药申请阶段的物质占6%(1000个左右),未来5-10年可能上市。

然而全球有几千家制药企业,所以大多数公司都非常缺乏接近上市的新药。这就给从海外归国的科学家提供了大量海外授权的机会。因为,如果国内市场还不够回收他们的研发成本,那么海外市场就成为判断其项目是否具有竞争力的试金石。

这2万多个在研药物里,有适应症统计的有8000多个物质。而我们发现,其中最主要的10个适应症跟畅销药品的适应症大同小异。也就是说,这些适应症目前还是最困扰人类的病种。因此,新药在这些领域的开发、检测、诊断、耗材等方面,都有很大的开发空间。

同时,2万多个在研物质的分类也和畅销药品类似。

一致性评价带来医药产业整合机会

中国医药供给侧存量的水平较低。截止2014年12月底,CFDA已批准的16738个药品品种中,批准文号数量在50个以上的药品610个,虽然只占全部药品品种的3.64%,但在批准文号总量的占有率达却到了56.44%—— 同一药品品种的注册批准文号过度重复。

医药低水平重复严重,这就要求通过一致性评价,把素质高的筛选出来。去年开始的药品审评审批改革,是医药行业的一件大事。国家要求在存量的10几万个批文中,选出素质优秀的产品。比如,国家要求仿制药跟国外的产品做一致性评价,并给予医保招标政策的支持。

药品过了一致性评价之后,甚至可以面向美国FDA做制剂出口。有的企业反其道而行之,先做FDA制剂出口,反过来报一致性评价,反而加快了审批流程。

未来3-5年实现替尼类国产化,再过3-5年实现单抗类国产化

药物研发(增量)方面,2015年1月,在新药创制重大专项拟推荐优先评审的13个品种中,有9个都是me-too品种,可见我国自主创新能力不足。

我国创新药多数是老靶点的me-too药物。例如,一些替尼类和列汀类靶点是过去几年的热门靶点,但在国内还相当部分企业在开发这种老靶点创新药。

过去,中国的新药只是在“中国新”。2015年,国务院出台了《关于改革药品医疗器械审评审批制度的意见》之后,要求其上升到“全球新”(新药是全球没有上市过的,且符合临床需求的)。这给大量资金进入药品研发企业提供了政策通道。

以前,产品所有权必须赋予工厂,科学家被迫把产品授权或卖给工厂 。为了鼓励创新,药监局在10个省市推上市许可持有人制度,将药品产品的所有权和生产权分离—— 科学家不用花钱建一个工厂,就能获得产品所有权,并直接委托工厂做生产。这极大鼓励了归国的科学家和国内大专院校的科研人才。

国家2008年开始启动的重大新药创制专项,将优势资源集中,让大多数中国百姓可以获得一些重大品种。比如,在每一批项目中,国家都选出20-30个重点品种,给予一定资金支持。因此,老百姓得以获得很多性价比高的创新药供给。比如,跨国公司原来2-3万元一支的单抗药,在国产新药的冲击下,价格拉低到5000-6000元;原来7000-8000元的靶向药品,也被拉低到2000元左右一盒。

政策带动下,未来3-5年,我国基本可以实现替尼类药物的国产化—— 我们数据库中,16个替尼就有92个厂家申报,很多只需要在未来3-5年做一次性评价就能上市。

目前国内在报的生物类似物中,有大概30-50个厂家都在申报7-8个目前应用比较广泛的靶点,如美罗华、赫赛汀等。可以预见,未来6-8年,很多国产的单抗药就会面世。

未来3-5年,致力品质提升的企业迎来发展空间

2015年,我国卫生总费有4万多亿,其中检查、诊断、耗材等医疗服务占2万多亿,而药品占40%,达到16000亿。

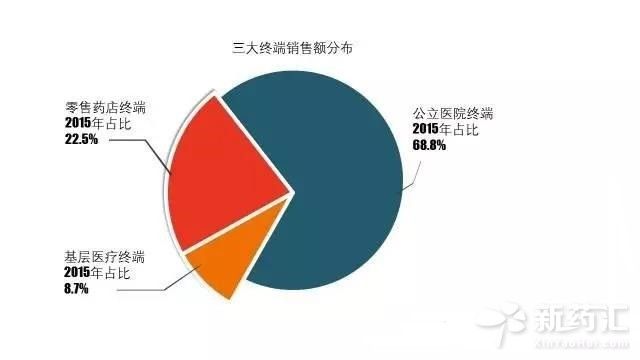

中国药品市场分为三大终端,6大市场结构。

第一终端是公立医院,包括3000多家城市公立医院和10000多家县级公立医院。

第二终端是零售药店,包括440000多家实体药店和530家网上药店(按发证日期计算)。

第三终端是公立基层医疗,其中城市社区卫生中心(站)18000多家,乡镇卫生院36000多家。

从实现药品销售的三大终端的销售额来看,公立医院终端市场份额最大,达到将近70%,而公立基层医疗终端的规模正在逐步增大。

2015年排名前30的畅销药物中,排名第1的是氯化钠注射液,销售额达到143亿元;排名最后的是注射用丹参多酚酸盐,销售额40多亿元。跟全球的畅销药不同,中国目前这些畅销品种科技创新含量较低。

市场份额最大的公立医院终端现在面临的大环境是,政府严格控费、控规模、控制药占比,推动分级诊疗、医保支付制度改革和合理用药监控,打击商业贿赂。现有的很多畅销品种, 在这样的清洗下,将逐渐退出市场。

因此,未来3-5年,整个用药结构也会升级。扎实做创新、制剂出口和品质提升的企业将获得发展空间。